リップル(XRP)とイーサリアムどっち?競合と比較

私はリップルとイーサリアムの基本的な関係を理解しようとしています。

リップルとイーサリアムの競合はどの程度で、どの程度相互に互換性がありますか?

銀行は明らかに両方を試しています。

銀行がどちらかを採用する可能性はありますか、それとも両方を採用する可能性がありますか?

リップルの従業員は、商品を銀行に売り込むときに、「ここで、自社の製品の代わりに当社の製品を使用する必要があるのはなぜですか」と言っていますか?

リップルが提供するすべてをイーサリアムで実行することは可能ですか(xrpの代わりにetherを使用)?

2つの間の類似点と相違点に優れた人はいますか?

私はそれが広い話題であることは知っています。

私の無知を失礼しますが、私は、2つの間の競争/共存関係を完全に理解していない唯一のコミュニティメンバーになりたくありません。

XRPCHAT

今後企業としてのリップル社の答えは簡単

それに対して、リップル社のCTO(最高技術責任者)はXRPCHATで答えています。

実際には2つの別々の問題があります。

1つは、イーサリアムが一般的にXRPと競合するかどうかです。

もう1つは、イーサリアムが、企業であるリップルが対象としている特定のユースケースについてXRPと競合するかどうかです。

前者は複雑な質問ですが、後者ははるかに簡単です。

国際送金をするには、膨大な流動性のプールが必要であり、誰かがその流動性のプールを作成するための資金を調達する必要があります。

リップルはXRP供給の60%を保持し、国際送金の流動性に充てることができます。

もし Ethereum で同じことをしようと思ったら、誰かが自分のお金を大量に投げ出さなければなりませんが、それは考えにくいでしょう。

流動性のプールが必要な場合、他の誰かがそれを構築しているのにそれを構築するために支払う必要がありますか?

XRPCHAT

要はリップルとイーサリアムどちらが優秀でどちらが採用されるか?

ということですね。

単純にどちらが?と聞かれてしまうと答えるのが難しいですが、リップルが国際送金に利用した場合に関しては簡単に答えることができると言及しています。

流動性を生み出すために、リップル社は60%も保有しているトークンを使えば簡単に流動性を生むことができると。

流動性が低いとこのように誰かが身銭を切って流動性を上げていかなくてはなりません。

1から身銭を切って流動性を作ってから利用するのであれば、すでに流動性があるものを選べば良いということですね。

この点でイーサリアムより優れていると述べられています。

こんにちは、例または「たとえ」でこれについて少し詳しく教えてもらえますか?

XRPCHAT

リップル(XRP)の今後将来の戦略について

銀行が国際送金を容易にするための技術を新たに使うにあたっては、その技術には2つの大きな要件が求められます。

まず、資金移動以外の機能も全て備えている必要があるということです。

つまりガバナンス、ルール、システムへの統合、コンプライアンス等です。

リップル社は リップルコネクトや Global Payments Steering Group(GPSG)などで、これを構築しています。

リップル社が銀行と契約を交わす際、銀行はリップルコネクトというソフトウェアを購入します。

このソフトウェアは既存の銀行システムと統合しつつ、様々なルートで資金を移動することを可能にするものです。

銀行がリップルコネクトを最初に導入すると、資金は従来と同じルートを辿ります。

ひょっとしたら、お金が今までと同じルートを通るのなら、銀行は何を今まで悩んでいたのかと不思議に思うかもしれません。

しかし、以前と同じルートを通ったとしても、SWIFT(のような物)よりもリップルコネクトを使った方がメリットが大きいから、ということになります。

具体的にいうと、送金がずっと早くなる、手数料があらかじめ分かる、送金が成功したらほとんど即座にレポートが顧客に送られる、といったことが理由です。

しかし、メリットを最大限に得るために、お金をもっと早く送金したいと思うでしょう。

ここで、ある人がとても大きな国際送金を受け取り、それをすぐに国内ルートに乗せたいというシチュエーションを想像してみてください。

この時、もし受け取り側の銀行が受け取った物が、国内ルートとは異なったトークンだったとしたら、彼らは一体どうしたらよいのでしょうか?

彼らはどうにかしてそのトークンを売って、国内で送金できる何かしらに替えないといけません。

言い換えると、本当の即時送金を行うには、受け取るべき価値が、受け取るべき形で、受け取る側になければならない(少なくともすぐ近くになければならない)わけです。

つまりこれは、誰かが受け取り側の銀行か、その近くに流動性のための「プール」を持っている必要があることを意味しています。

世界中に支払いをするような企業は、そのようなお金のプールを自前で持っています。

例えば彼らがタイ国内での支払いに対応できるように、タイで現地通貨をプールします。

そして、もしこのプール金が減ってきたら補充するのですが、ここで為替送金に何日か待たされてしまいます。

その結果、タイで流動性のプールを維持するには、タイ国内で予想される数日間分の支払い額を賄うのに十分な大きさのプールを用意する必要があるのです。

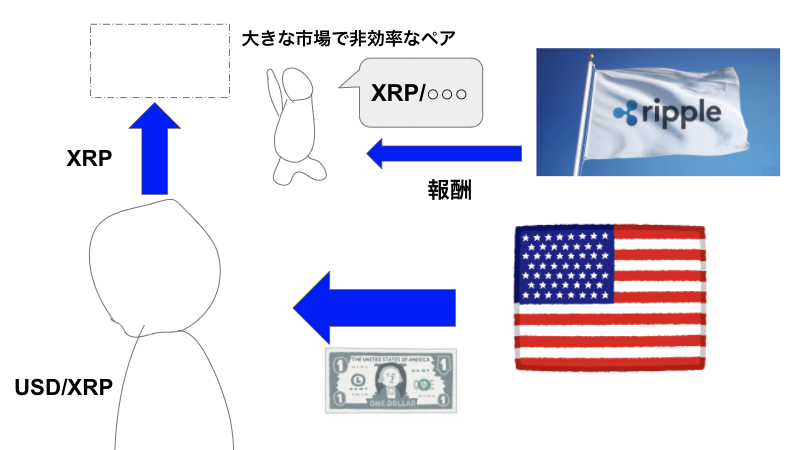

リップル社の戦略は、戦略的に重要な送金ルート上に XRP の流動性プールを作るため、これにインセンティブを与えることです。

これを実現する1つの方法として、該当するエリアにて国内流動性を確保するため、XRP と現地通貨の取引で最も良い為替条件を出した者に報酬を与える、というものが考えられます。

これはまた、送金そのものを速めるだけでなく、決済(所有権の移動)も速めることができます。

なぜならば資金所有権が(送金そのものに先んじて)受け手側の決済ネットワークにあらかじめ送られるからです。

これは正確にはインターレジャー・プロトコル(ILP)が可能にしているものです。

最後になりますが、(リップルコネクトと従来の決済システムの両方で言えることですが)送金は、全員が個別に流動性のプールを持つよりも、1つだけ大きなプールを持つ方が効率性が増します。

そのようなプールは最終的には、資本コストが最も低く、かつシステム内外への資金移動がもっとも容易な業者によって占められることになるでしょう。(キャッシュフローにも依りますが。)

私たちが思い描いているのは、ある人が受取側銀行(またはそれに非常に近いところ)で資産の所有権を放棄した相手に送ったXRPと引き換えに、送金元銀行(またはそれに非常に近いところ)で資産の所有権を得るという、シングルでアトミックなILP取引です。

これは即時送金と決済のために、送金者、送金元銀行、または受取側銀行が独自の流動性プールを保持する必要がないことを意味します。

XRPCHAT

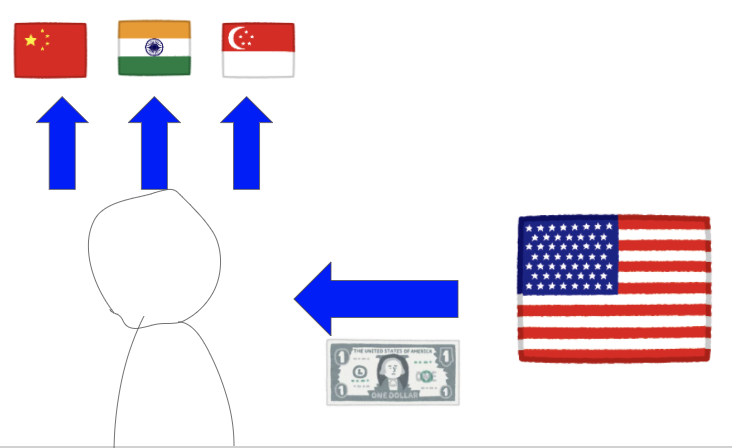

世界中に支払いをするような企業は、支払いを受けても、さらに国際送金をしなければなりません。

もちろんそんなことすれば、また数日〜1週間送金するまでに時間がかかってしまいます。

ではどうするかと言いますと、現地に現地通貨を準備しておいて、そこの残高を調整しています。

残高が少なくなってくると、送金して預金するのですが、この時も数日〜1週間かかってしまいます。

もちろんキャッシュアウトすると、支払いができなくなるので、最低でも数日〜1週間くらいは保つ口座を予め準備しておく必要があります。(これをノストロ口座と言います)

このノストロ口座は、どこにも回らない「死に金」を入れておいておくだけでそもそも不要なコストですので、問題視されています。

リップル社の戦略的なルートというのは、以前別の記事でも紹介しましたが、市場が大きく送金効率の悪い国とされています。

現地通貨で割安なレートで提供してくれる人にリップル社が報酬を支払い、流動性を確保することができれば、XRPの一本化が成り立ちます。

これで、支払いを世界中にする必要がある企業などは、現地に現地通貨を準備しておく「ノストロ口座」を作成する必要がなくなりますので、大変なコスト削減に繋がりますね。

上記は以前にも解説させて頂いてはおりますが、従来のSWIFTを利用した国際送金ですと、通貨毎にペアが必要ですので、複数の組合わせが生じます。

これがXRPに集約することで上記の右側の画像のように組み合わせになります。

いったんXRPに交換する必要がありますので、XRPの流動性が凝縮されます。

まずは、大型市場で非効率なマイナー通貨ペアから囲っていき、どんどんペア数を増やして行くように動けばXRPが上昇していくのではないでしょうか?

今後に注目です。

本日は以上になります。